Fiscale compliance kan complexe materie zijn en het kan veel tijd kosten om er wegwijs in te raken, vooral in de Verenigde Staten. Elke staat heeft een eigen belastingdienst die voorschrijft wanneer bedrijven belasting moeten innen. Deze voorschriften zijn de afgelopen paar jaar sterk veranderd en blijven nog steeds veranderen, waardoor het een uitdaging kan zijn om te bepalen wanneer en waar je omzetbelasting op transacties in rekening moet brengen.

Deze gids helpt je te bepalen wanneer je je moet registreren om belasting te innen in de VS, zodat je kunt voorkomen dat je boetes en rente moet betalen als je je verplichtingen niet nakomt. Hierin vind je ook hoe de registratie voor omzetbelasting in afzonderlijke staten in zijn werk gaat en wat je moet doen als je op dit moment al verplicht bent omzetbelasting te innen maar je nog niet hebt geregistreerd. We laten je ook zien hoe Stripe je kan helpen om fiscaal compliant te blijven.

Wanneer moet je je registreren om omzetbelasting te innen?

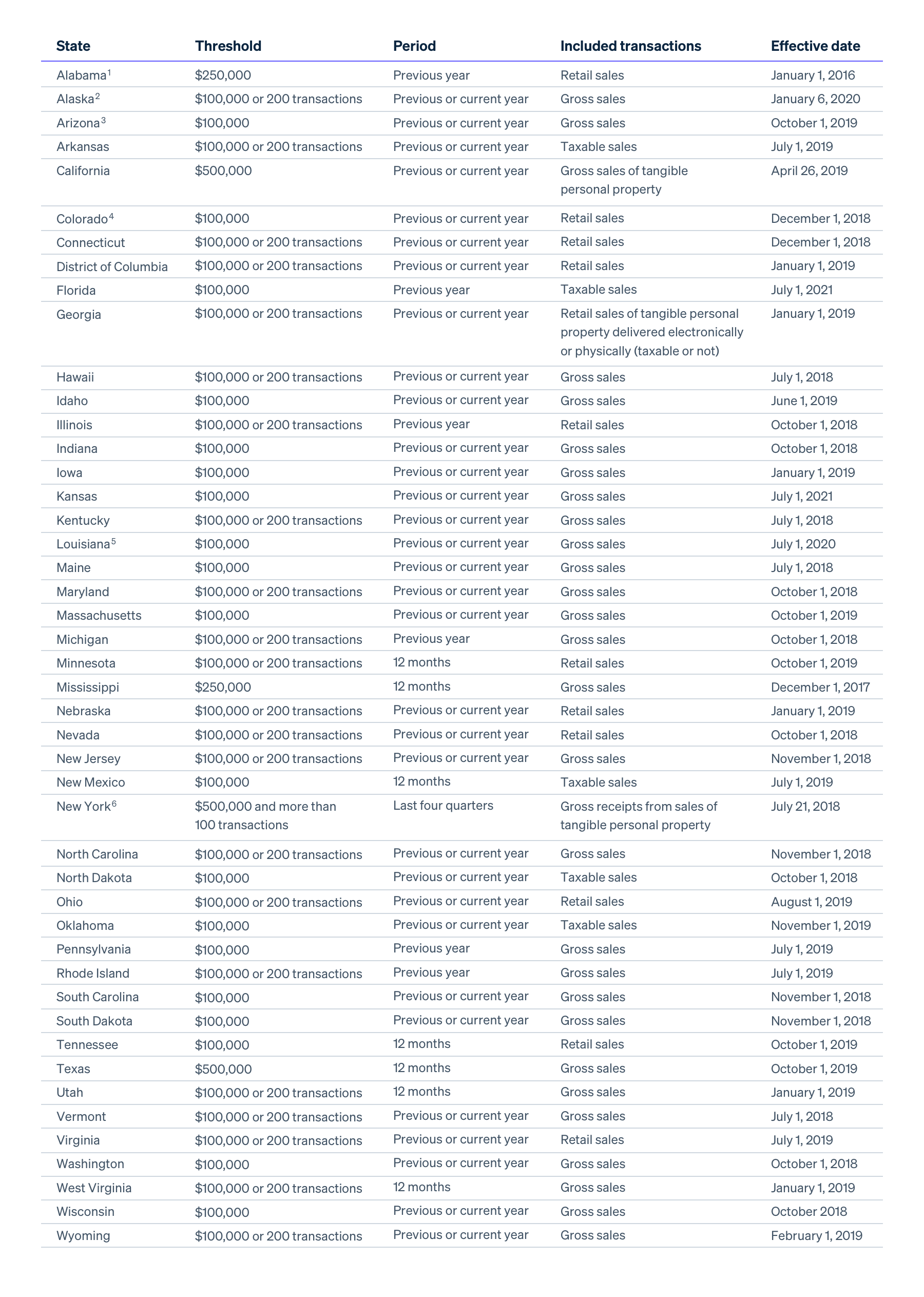

In de VS ben je verplicht je te registreren voor omzetbelasting in elke staat waarin je voldoet aan de normen voor fysieke of economische nexus of aan enige andere vereiste van de staat. Voor verkopers buiten de staat is economische nexus over het algemeen de geldende norm waarmee wordt bepaald wanneer je je moet registreren om omzetbelasting te innen. Drempels voor economische nexus zijn gebaseerd op omzet of transactievolume en soms op beide. In Californië moet je je bijvoorbeeld voor het innen van omzetbelasting registreren wanneer je de drempel van $ 500.000 omzet van klanten in Californië bereikt. In Georgia moet je al beginnen met het innen van omzetbelasting als je $ 100.000 aan omzet bereikt of 200 transacties van klanten in Georgia voltooit.

Verschillende economische drempelbedragen in Californië en Georgia

Verschillende economische drempelbedragen in Californië en Georgia

Definities van nexus voor omzetbelasting, zoals fysieke nexus, verschillen per staat, maar in het algemeen geldt dat bij een fysieke connectie van welke aard dan ook "voldoende aanwezigheid" (of nexus) ontstaat, waardoor je je in die staat moet registreren en omzetbelasting moet innen. Een dergelijke connectie is bijvoorbeeld het hebben van een (hoofd)kantoor, apparatuur of medewerkers in een staat, of kan ook slechts een tijdelijke aanwezigheid zijn, bijvoorbeeld omdat je naar een vakbeurs bent geweest. Ook de locatie van je voorraad kan nexus tot stand brengen in een staat. (Dit is inclusief voorraad in een Amazon FBA-magazijn of een ander afhandelingscentrum van derden.)

Het is belangrijk dat je weet dat er vijf staten zijn die geen algemeen geldende omzetbelasting voor de hele staat hebben. Dit zijn Alaska, Delaware, Montana, New Hampshire en Oregon. Je hoeft in deze staten dus geen algemene omzetbelasting te innen. In Alaska is het echter wel mogelijk op gemeentelijk niveau omzetbelasting in rekening te brengen. Verkopers hoeven zich doorgaans alleen op staatsniveau te registreren voor omzetbelasting, op een paar uitzonderingen na, die hieronder aan de orde komen.

Als je eenmaal weet waar je belasting moet innen, is de volgende stap je te registreren bij de belastingdienst van de staat of de gemeente. Dit is essentieel, omdat je geregistreerd moet zijn voordat je omzetbelasting in rekening mag gaan brengen. Houd er rekening mee dat deze richtlijnen bedoeld zijn voor rechtstreekse verkopers. Als je uitsluitend op marktplaatsen verkoopt, is het raadzaam een belastingdeskundige te laten vaststellen of je je moet registreren voor een omzetbelastingvergunning, omdat de richtlijnen voor marktplaatsen verschillen.

In de VS hoeven bedrijven zich maar één keer te registreren als ze eenmaal hebben vastgesteld waar ze nexus hebben, ofwel door een fysieke connectie ofwel door economische nexus of een andere vereiste van de staat. Het maakt niet uit welk type producten je verkoopt (digitale goederen, diensten of fysieke producten), het registratieproces is in alle gevallen hetzelfde.

- In staten waar 'home rule' geldt, kunnen steden hun eigen omzetbelastingvoorschriften opstellen en zelf de belastinggrondslagen bepalen. Deze steden kunnen hun eigen belastingregels opstellen en hier kunnen verkopers verplicht zijn zich hiervoor apart te registreren. Dit zijn de staten met 'home rule': Alabama, Alaska, Arizona, Colorado en Louisiana.

- Alaska is een zogeheten home rule-staat. Zie de eindnoot voor meer informatie. De Alaska Remote Seller Sales Tax Code is op 6 januari 2020 van kracht geworden. Lokale rechtsgebieden kunnen echter zelf bepalen of ze deze wet aannemen. Is de wet eenmaal aangenomen in een lokaal rechtsgebied, dan hebben bedrijven 30 dagen de tijd om omzetbelasting te gaan innen bij kopers in Alaska die in het desbetreffende rechtsgebied zijn gevestigd.

- Arizona is een zogeheten home rule-staat. Zie de eindnoot voor meer informatie.

- Colorado is een zogeheten home rule-staat. Zie de eindnoot voor meer informatie.

- Louisiana is een zogeheten home rule-staat. Zie de eindnoot voor meer informatie.

- Verkopers moeten in New York zowel de drempel voor het aantal verkopen als het aantal transacties halen.

Registreren voor een omzetbelastingvergunning in de VS

Dit zijn doorgaans de stappen voor registratie om omzetbelasting te innen in een staat:

- Verzamel bedrijfs- en contactgegevens.

- Ga naar de website van het Ministerie van Financiën van je staat.

- Klik op het onderdeel "Sales and Use Tax" (Omzet- en gebruiksbelasting) op de website om je bedrijf te registeren.

Aangezien elke staat zijn eigen omzetbelastingdienst heeft, is het de bedoeling dat je je apart registreert om omzetbelasting te innen in staten waar je aan de registratievereisten voldoet. Als je je wilt registreren voor een omzetbelastingvergunning, ga je eerst naar de website van de belastingdienst van de desbetreffende staat. De link voor elke staat vind je hier.

Er geldt een vrijstelling voor staten die deelnemers zijn van de SSUTA (Streamlined Sales and Use Tax Agreement). Deze overeenkomst is in het leven geroepen om de registratieprocedure voor omzetbelasting te vereenvoudigen. Op dit moment hebben 24 staten wetten aangenomen die SSUTA onderschrijven: Arkansas, Georgia, Indiana, Iowa, Kansas, Kentucky, Michigan, Minnesota, Nebraska, Nevada, New Jersey, North Carolina, North Dakota, Ohio, Oklahoma, Rhode Island, South Dakota, Tennessee, Utah, Vermont, Washington, West Virginia, Wisconsin en Wyoming. Verkopers kunnen zich registreren voor het SSTRS (Streamlined Sales Tax Registration System), en wel hier. Na registratie stellen gebruikers met elke staat apart een account in en moeten ze zich ook apart registreren als ze omzetbelastingplichtig zijn in staten die SSUTA niet onderschrijven.

Als je aan de vereiste voor belastingregistratie in een staat voldoet maar je nog niet hebt geregistreerd, heb je een paar mogelijkheden. Als er na het bereiken van de belastingregistratievereiste een paar maanden zijn verstreken, is het raadzaam een belastingconsulent te raadplegen om te zien wat je het best met je bedrijf kunt doen. In de meeste staten kunnen verkopers zich in dergelijke gevallen vrijwillig aanmelden om hun eerdere omzetbelastingverplichtingen te voldoen. Het kan ook zijn dat je in aanmerking komt voor een pardonregeling, zodat je alsnog je belastingplicht kunt nakomen. Begin pas met het innen van belasting als je je op de juiste manier hebt geregistreerd bij de belastingdienst van de staat of gemeente.

Hoe Stripe kan helpen

Met al deze nuances wordt het ingewikkeld om te bepalen waar je omzetbelasting moet betalen en waar je je moet registreren. Voor verkopers die de norm voor economische nexus volgen, helpt Stripe Tax je je verplichtingen in de gaten te houden en waarschuwt je wanneer je een drempel voor omzetbelastingregistratie overschrijdt, aan de hand van je Stripe-transacties.

Stripe Tax helpt je bij het volgende:

- Begrijpen waar je belastingen moet registreren en innen: Kijk waar je belasting moet innen op basis van je Stripe-transacties en activeer na registratie binnen enkele seconden de functie voor belastingincasso in een nieuw land of nieuwe staat. Eén regel code in je bestaande Stripe-integratie is vaak al voldoende om te starten met het innen van belasting. Of voeg deze functie met één muisklik toe aan Stripe-producten zoals Invoicing, zonder dat je iets hoeft te programmeren.

- Registreren voor het betalen van belastingen: Stripe Tax biedt links naar websites waar je je kunt registreren zodra je aan een vereiste voor belastingregistratie voldoet.

- Automatisch belasting innen: Stripe Tax berekent altijd het juiste bedrag, waar of wat je ook verkoopt. Stripe Tax ondersteunt honderden producten en diensten en is up-to-date op het gebied van wijzigingen in belastingregels en -tarieven.

- Aangifte en afdragen vereenvoudigen: Stripe biedt gespecificeerde rapporten en belastingoverzichten voor elke locatie waar je aangifte moet doen. Zo kun je heel eenvoudig zelf, met je boekhouder of een aangiftepartner van Stripe je belastingaangifte doen en belasting afdragen.

Stripe biedt een paar verschillende rapporten afhankelijk van je integratie. Stripe Tax draagt momenteel echter nog geen belasting af en doet geen belastingaangifte namens jou. Voor automatische belastingaangifte in de VS raden we de AutoFile-oplossing van TaxJar aan. Voor Europa raden we Taxually of Marosa aan. In Azië-Pacific raden we Taxually aan.

Lees meer over Stripe Tax.